2021年12月31日,上交所受理联影医疗科创板上市申请,意味着国产医疗设备“四大天王”(迈瑞医疗、东软医疗、万东医疗、联影医疗)终于要在A股市场同台竞技。在国产医疗影像设备领域,联影医疗是当之无愧的头号赛道选手。

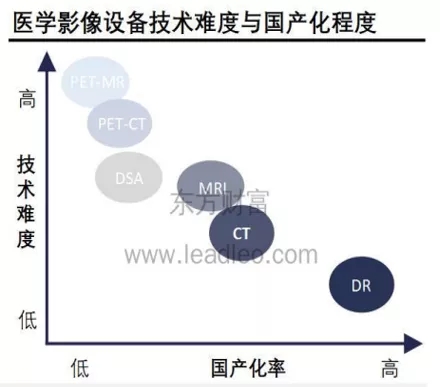

截至2021年6月底,公司累计向市场推出70余款产品,包括磁共振成像系统(MR)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。在数字化诊疗领域,公司基于联影云系统架构,提供联影医疗云服务,实现设备与应用云端协同及医疗资源共享,为终端客户提供综合解决方案。其中,70多款产品中不少产品均是国内首创,公司拥有1.5T、3.0T、5.0T以及更高场强的超导磁体研制技术,并研发出国产首款3.0T MR、9.4T动物MR产品以及行业首款75cm大孔径3.0T超导磁体。从产品线齐全深度层面,不仅在中低端产品全覆盖,同时在高端医学影像及放射治疗产品领域,公司产品线的覆盖范围与GPS(GE医疗、西门子医疗、飞利浦医疗)等国际厂商基本一致。从设备分类透视,一般来说CT、MR(核磁)、DR是医院影像科最常见的设备,而近年来也出现了一些更为高端的分子影像设备,如把分子代谢与CT/MR技术相结合的PET/CT、PET/MR。联影医疗在多个领域名列前茅,凭借自身硬实力改变了医疗影像设备被进口垄断的竞争格局:● 在最进口替代最成熟之一的CT领域,公司已经成为国内最大的CT设备厂商,在64排以下CT市场(国产化率65%),公司市场占有率排名第一;在64排及以上CT市场中(国产化率35%),公司市场占有率排名第四。● 核磁MR产品领域,公司单年销售300台,在国内新增市场占有率排名第一,1.5T、3.0TMR及以上分别排名第一和第四。● XR产品领域包括DR、移动DR,乳腺机和DSA,其中万东在低端DR市场十分稳固,联影位列第二;联影则是在规模增长更快的移动DR市场实现了对万东的反超,成为行业第一;而乳腺机和DSA国产化率比较低,是未来国产影像设备企业的新突破点。● 在分子影像设备领域,由于设备动则上千万,2018年前需要国家开放配置证由医院自主购买,随着政策放开,公司也抓住了机遇,在PET/CT和PE/MR领域分别成为行业第一,年销售50台。高端医疗设备的研发技术壁垒极高,属于多学科交叉、知识密集、创新密集型行业,研发投入和人员整体素质最能反馈一家公司的核心竞争力。

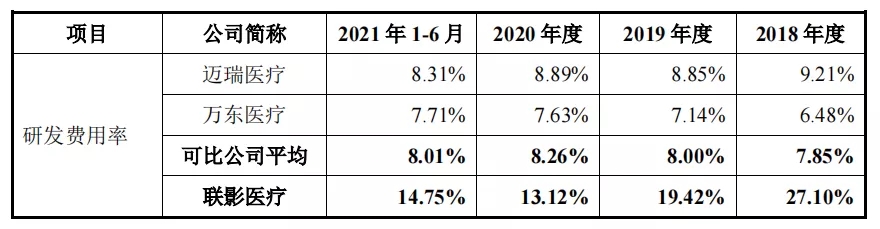

2018-2021上半年,联影医疗研发投入金额分别为6.7 亿、6.9亿、8.5亿及5.0亿元,占营业收入的比例分别为32.7%、23.2%、14.8%和 16.2%,在这一数据上远高于迈瑞医疗和万东医疗。至于为什么老牌DR国产巨头万东医疗会被联影医疗全面超越,不妨可以从人员结构看出端倪。

联影医疗招股书显示,公司共有4833名员工,其中研发人员1805名,1721人拥有硕士或博士学历,超过350人具备海外教育背景或工作经历。万东医疗拥有691名员工,其中公司技术人员318名,研究生以上学历为112人。从研发人员数量和高学历人才占比的角度,两者差距显而易见。尽管联影医疗在医疗影像设备这块“处女地”上已经取得了一定的阶段性成就,但未来的路仍然任重而道远,很重要的一个考量指标就是海外营收的规模与营收占比。

目前,联影医疗的营收在10亿美金级别,对比国际巨头GE医疗中国区20亿美元的营收,还有一倍的营收空间;那么如果对比GPS全球的营收体量,那么至少有10倍空间。

2020年,联影医疗海外营业收入仅有2.4亿元,占总营收比重4.17%。以迈瑞医疗为例,公司在2020年的营收比重已经超过了47%,国际化已经成功了一半。未来,联影若想打开市值空间,必须在国际化层面有所发力。2018-2020年,公司营业收入为20.34亿、29.79亿、57.61亿,近三年营收复合增速为68.27%,而2015-2020年国内医疗影像行业复合增速为12.4%,远超行业发展。同时,公司归母净利润从2018年的亏损1.3亿元扭亏为盈,2020年、2021年上半年公司归母净利润分别为9亿、6.5亿元,未来有进一步增长的趋势。盈利能力角度审视,2018-2020年公司毛利率分别为39.06%、41.79%、48.61%,2020年公司扭亏为盈后,净利率上升至16.26%的水平,随着2021年的营收进一步增长,预计未来可能维持在20%+的水平。相比迈瑞医学影像部分,毛利率低于其60-70%的水平,净利率同样在20%+,水平接近。对于医疗设备厂商而言,由于客户主要为医疗机构,市场关注点可能会集中于公司的回款周期情况,联影医疗2018-2020年应收账款规模分别为8.38亿、8.96亿、6.55亿,占营收比重为18.12%、19.59%、10.71%,随着规模的增长,公司的营运能力再不断提升,同时1年以内的应收账款处于70-80%的比例区间。另外,公司的期间费用率近年也在随着规模效应的提升呈现下降的趋势,总体经营趋势良好。

估值角度分析,联影医疗上市前历经5轮融资,从近两次的估值情况看,2018年4月估值333亿,2020年9月估值500亿。以目前公司的募资124.8亿元计划推算,未来公司发行市值很可能会突破千亿。虽然估值并不便宜,但作为研发能力极强的选手,联影未来的想象空间广阔,不仅是影像设备出海,也期待其在生命科学仪器和医疗云的攻关有所突破。

(来源: 互联网 )

版权与免责声明

- 凡本网注明“来源:来宝网”的所有作品,版权均属于来宝网,转载请必须注明来宝网,

//www.next-search.com,违反者本网将追究相关法律责任。

- 本网转载并注明自其它来源的作品,目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网转载时,必须保留本网注明的作品来源,并自负版权等法律责任。

- 如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。