迪安诊断1.5亿元控股盛时科华 快速整合渠道资源

- 互联网2016年2月5日 19:17 点击:1786

迪安诊断(58.400, -0.15, -0.26%)(300244)2月4日中午发布公告称,公司2月4日与德清沛若投资合伙企业(有限合伙)、德清和恒投资合伙企业(有限合伙)等签署了《增资并股权转让协议》,约定公司使用自筹资金人民币4000万元对云南盛时科华经贸有限公司增资,持有盛时科华13.33%的股权;同时,公司使用自筹资金人民币10169万元收购德清沛若持有的增资后盛时科华33.9%的股权,使用自筹资金人民币1131万元收购德清和恒持有的增资后盛时科华3.77%的股权。本次增资及股权转让完成后,迪安诊断持有盛时科华股权比例为51%,云南盛源投资合伙企业(有限合伙)持有盛时科华股权比例为44%,自然人盛智持有盛时科华股权比例为5%。

本次迪安诊断通过增资及受让的方式取得目标公司的共计51%股权,共计价格为15300万元。

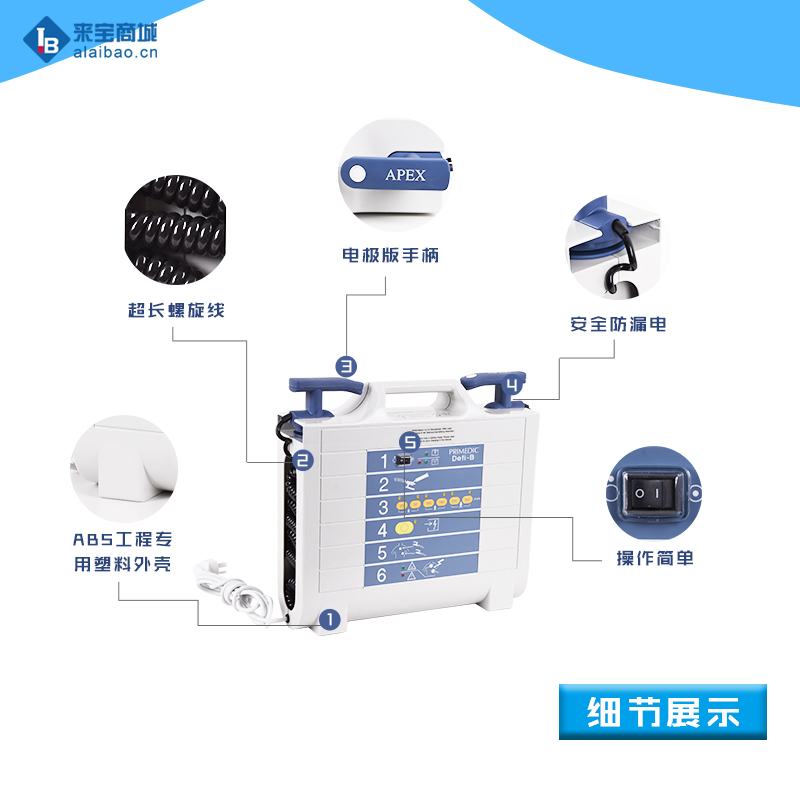

资料显示,标的公司云南盛时科华经贸有限公司成立于2012年07月31日,注册地址为昆明经开区,注册资本为人民币1100万元。经营范围为6823医用超声仪器及有关设备,6824医用激光仪器设备,6825医用高频仪器设备,6840体外诊断试剂,6845体外循环及血液处理系统等。盛时科华2015年度实现营业收入183,512,369.05元,实现净利润22,606,212.04元。

本次股权交割后,转让方、目标公司等共同向增资及受让方业绩承诺如下:目标公司2016年净利润不低于2,600万元、2017年净利润不低于3,380万元、2018年净利润不低于4,400万元。若目标公司未完成以上业绩承诺,转让方等按以下方式在2019年3月31日前按约定进行一次性现金补偿。

公告表示,盛时科华是云南地区销售医疗检验设备最专业化、规模最大的公司之一,为所在市场的医疗实验室提供优质体外诊断产品和高品质专业技术支持的综合服务。盛时科华经过多年发展,建立了深受客户信赖的业务服务网络和综合服务体系,其主要经销产品几乎覆盖业务区域内主要大型三级、二级医院等医疗机构,在行业内享有较高的品牌影响力和市场美誉度。

此次迪安诊断通过投资方式快速进行优势渠道资源的整合,通过“产品+服务”的一体化产业模式创新与整合式营销为差异化竞争策略,充分发挥上市公司的管理、市场等多方面优势,进一步提高公司的可持续发展能力和核心竞争力。

公告表示,凭借国家大力发展健康服务业新政的东风,伴随新医改各项政策的不断推动,体外诊断行业面临着良好的发展机遇,以盛时科华在其业务覆盖区域的行业地位、广泛的客户覆盖和业已建立的竞争优势,预计未来三年盛时科华的净利润将实现30%的年复合增长率。

国泰君安证券近日的研究报告认为,面对临检行业对技术要求升级的新业态,迪安诊断积极推进遗传、分子病理等高端检验领域的转化与应用;同时加速渠道整合,先后投资或收购博圣生物、北京执信、金华福瑞达等渠道商,扩张速度不断加快。多次收购将显著增厚公司业绩。此外,该公司社区医院检验业务保持高速增长,即将推行的分级诊疗制度有望为公司带来新的发展契机。

联系邮箱:kefu@labbase.net

版权与免责声明

- 凡本网注明“来源:来宝网”的所有作品,版权均属于来宝网,转载请必须注明来宝网, //www.next-search.com,违反者本网将追究相关法律责任。

- 本网转载并注明自其它来源的作品,目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网转载时,必须保留本网注明的作品来源,并自负版权等法律责任。

- 如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。